Wat je dit jaar nog regelt, kan bij de belastingaangifte van volgend jaar veel geld opleveren.

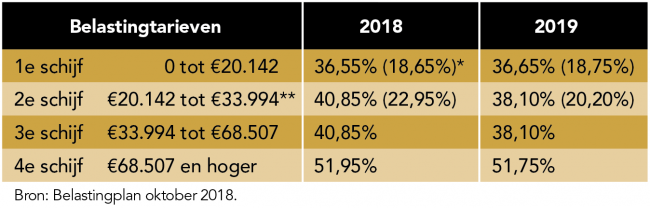

Nieuwe belastingtarieven

De tarieven voor de inkomstenbelasting worden in 2019 verlaagd vanaf de tweede schijf. Hierdoor is het voordelig om zo veel mogelijk aftrekposten nog in 2018 op te voeren. Inkomsten daarentegen

zou je, voor zover mogelijk, het beste kunnen uitstellen tot 2019.

In 2019 veranderen de tarieven van de inkomstenbelasting over salaris, AOW, pensioen en andere inkomsten als volgt:

*In schijf 1 en 2 staan de tarieven voor AOW’ers tussen haakjes.

**Voor mensen geboren vóór 1 januari 1946: €34.404.

Hypotheek oversluiten

Wie de hypotheek in 2018 oversluit, kan de eventuele boeterente in 2018 aftrekken. In 2019 worden de belastingtarieven voor inkomens hoger dan €20.142 verlaagd. Daardoor wordt ook de belastingaftrek lager. Je betaalt meestal een boeterente als je je hypotheek voor het einde van de rentevaste periode oversluit naar een lening met een lagere rente. Vaak kun je ervoor kiezen de boeterente in één keer te betalen of gebruik te maken van rentemiddeling. Bij rentemiddeling betaal je de boeterente niet ineens, maar wordt deze versleuteld in de nieuwe rente. Daardoor is bij rentemiddeling de nieuwe hypotheekrente hoger dan wanneer je de boeterente in één keer betaalt. Voorbeeld: stel dat de boeterente €10.000 is en de nieuwe hypotheekrente 2,5 procent bedraagt, dan komt de nieuwe rente bij rentemiddeling uit op bijvoorbeeld 3,5 procent. Het is – voor wie voldoende spaargeld achter de hand heeft – bijna altijd voordeliger om boeterente in één keer te betalen. Alleen in de eerste belastingschijf (inkomens tot €20.142) gaat het tarief in 2019 licht omhoog.

Er kunnen meer redenen zijn om een eventuele boeterente in 2018 te betalen, namelijk:

- Als je binnenkort de AOW-leeftijd bereikt en daardoor een lager belastingtarief gaat betalen. De tarieven voor AOW’ers zijn in de eerste twee belastingschijven lager dan voor anderen. Door de boeterente nu al af te trekken, behaal je meer belastingvoordeel dan wanneer je de uitgesmeerde boeterente deels aftrekt tegen een lager tarief.

- Als je inkomen hoger is dan €68.507. De hypotheekrenteaftrek wordt de komende jaren in de hoogste belastingschijf versneld afgebouwd; je hebt elk jaar minder voordeel van deze aftrekpost.

- Als je een zeer lage hypotheek hebt. Betaal je nu minder hypotheekrente dan het eigenwoningforfait, dan is de rente niet aftrekbaar. Het eigenwoningforfait is 0,7 procent van de WOZ-waarde. Dit tarief wordt komende jaren verlaagd tot 0,45 procent. Betaal je de boeterente dit jaar in één keer, dan kom je in 2018 wellicht wél uit boven het eigenwoningforfait.

Tip: Of oversluiten van de hypotheek voordeel oplevert, kun je uitrekenen met verschillende online tools, bijvoorbeeld met www.berekenhet.nl

Zorgkosten

Komt er een dure behandeling aan, bijvoorbeeld een gebitsrestauratie? Het kan voordelig zijn om de (tand)arts of het ziekenhuis te vragen zo veel mogelijk kosten in 2018 te factureren. Je kunt deze zorgkosten in 2018 tegen een hoger tarief aftrekken dan in 2019 (vanwege de belastingverlaging in 2019 voor inkomens boven de €20.142). Dit geldt natuurlijk ook als je volgend jaar in een lager tarief gaat vallen vanwege pensionering.

Tips:

- Alleen zorgkosten die je niet vergoed krijgt van de verzekeraar zijn aftrekbaar.

- Zorgkosten zijn uitsluitend aftrekbaar voor zover ze uitkomen boven het drempelbedrag. Kijk hiervoor op www.belastingdienst.nl

- Ook reiskosten naar een arts of ziekenhuis zijn aftrekbaar. Het gaat om werkelijk gemaakte kosten, zoals voor taxi’s (bewaar de bonnetjes) en de kosten van je eigen auto.

Giften aan goede doelen

Door giften nog in 2018 te doen, kun je ze mogelijk aftrekken tegen een hoger tarief dan in 2019. Giften zijn alleen aftrekbaar voor zover ze uitkomen boven de 1 procent van je verzamelinkomen in een bepaald jaar (zie ook ‘Verzamelinkomen’).

Voor periodieke giften geldt geen drempel: die zijn vanaf de eerste euro aftrekbaar. Dit zijn giften die contractueel voor minimaal vijf jaar vastliggen. Op de website van de Belastingdienst staat een formulier dat je kunt downloaden en opsturen naar het goede doel.

Tips:

- Geef je elk jaar aan hetzelfde goede doel? Als je er een periodieke gift van maakt, krijgt het goede doel evenveel maar betaal je zelf minder belasting.

- Belastingvoordeel kun je ook behalen door giften ‘op te sparen’ en eens in de twee jaar te geven. Er is dan meer kans dat de giften boven de aftrekdrempel komen.

Hypotheekrente

Aftrekbare hypotheekrente mag bij sommige banken maximaal zes maanden vooruit worden betaald. Dus: je mag eind 2018 alvast de rentelasten tot en met juni 2019 betalen en dit ook in 2018 aftrekken.

Tip: Niet alle banken en verzekeraars werken hieraan mee. Ze zijn daartoe ook niet verplicht. Vraag dus eerst of het kan.

Stel inkomen uit

Wanneer de mogelijkheid bestaat om inkomen uit te stellen naar 2019, kan dit voordelig zijn vanwege de lagere belastingtarieven in 2019. Het zijn voornamelijk zelfstandigen die hun inkomen kunnen uitstellen door pas begin 2019 hun factuur te versturen. Dit is alleen voordelig als je meer dan €20.142 bruto per jaar verdient.

Krijg de ‘hoge’ ouderenkorting

Wie AOW ontvangt en een verzamelinkomen heeft tussen de €36.500 en €40.000 bruto, kan mogelijk belastingvoordeel behalen. AOW’ers krijgen standaard de ouderenkorting. Dit is een belastingverlaging. De ouderenkorting is €1418 wanneer je inkomen maximaal €36.346 is. Bij een hoger inkomen is de ouderenkorting slechts €72. Door extra aftrekposten op te voeren, kun je proberen je inkomen over 2018 net onder de €36.346 te krijgen. Dat levert zomaar een belastingvoordeel op van ruim €1300. Vanaf 2019 wordt de hoge ouderenkorting met een glijdende schaal afgebouwd en is er niet langer een harde grens tussen de hoge en de lage ouderenkorting.

Verzamelinkomen

Bij het bepalen van het drempelbedrag van sommige aftrekposten wordt het begrip ‘verzamelinkomen’ gebruikt. Dit is níét het gezamenlijke inkomen van jou en je partner, maar het totale inkomen in box 1, 2 en 3. Meestal komt dat overeen met de som van het salaris, andere inkomsten uit werk, AOW, pensioenen en andere uitkeringen. Als je meer dan €30.000 aan vermogen hebt (box 3), telt ook het fictieve rendement hierover mee.

Tip: Wie een fiscaal partner heeft, kan bij de belastingaangifte wellicht het inkomen van de meestverdienende partner verlagen door onderling met aftrekposten te schuiven, zoals de hypotheekrenteaftrek of spaargeld.

Geef extra geld uit

Als je meer dan €30.360 aan spaargeld en ander vermogen hebt (het dubbele voor fiscaal partners), kun je belasting besparen door een geplande grote uitgave nog in 2018 te doen. Denk aan een auto of een verbouwing. De peildatum van vermogen is namelijk 1 januari 2019. De vrijstelling bedraagt volgend jaar €30.360.

Tips:

- Het belastbare vermogen vermindert ook als je vóór 1 januari 2019 extra aflost op je hypotheek.

- Wie een (bank)spaarhypotheek heeft, kan overwegen voor het eind van het jaar premie bij te storten. Overleg dit altijd met de bank of hypotheekadviseur.

- Bedenk dat je een verlaging van het spaarsaldo op 1 januari 2019 pas merkt bij de belastingaanslag over 2019. Die krijg je in 2020.

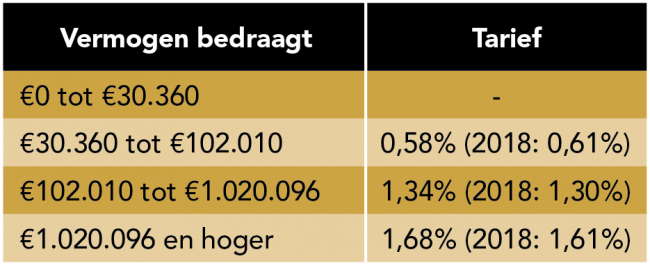

Nieuwe tarieven belasting op spaargeld

De belasting op vermogen (de vermogensrendementsheffing) gaat in 2019 iets omlaag voor vermogens tot €102.010 en omhoog voor grotere vermogens. Er is een vrijstelling van €30.360 (het dubbele voor fiscaal partners). In de tabel hiernaast staan de tarieven voor 2019.

‘Schenk verstandig en bespaar belasting’

Tips van Paul van der Kwast, financieel planner

“Als je van plan bent de komende jaren aan je kinderen of anderen te schenken, kan het voordelig zijn dit gespreid te doen. Zo voorkom je dat de ontvangers schenkbelasting moeten betalen. In 2018 mag je €5363 belastingvrij aan je kinderen schenken. Wil je bijvoorbeeld €10.000 schenken, dan kun je de schenking in twee delen doen: een deel vóór de jaarwisseling en een deel erna. Dan maak je in 2018 én 2019 maximaal gebruik van de vrijstellingen.

Je mag eenmalig maximaal €100.800 belastingvrij schenken aan kinderen, familie of vrienden. Daar zijn onder meer deze voorwaarden aan verbonden:

• De ontvanger is nog geen 40 jaar oud (als de ontvanger 40 jaar of ouder is, maar zijn of haar partner nog niet, geldt de vrijstelling ook).

• De schenking wordt gebruikt voor de aankoop van een huis, voor een verbouwing van een eigen huis, of voor het aflossen van een hypotheek.

Of de vrijstelling van kracht is, hangt verder af van eventuele eerdere schenkingen die zijn ontvangen. Exacte voorwaarden: www.belastingdienst.nl.

Als je niet voor de eigen woning schenkt, mag je een kind (tot 40 jaar) eenmalig maximaal €25.731 schenken. Later kan dan niet alsnog een beroep worden gedaan op de eenmalige €100.800.”

Tips:

- Laat de ontvanger weten dat hij of zij aangifte moet doen van de eenmalige schenking. Dat moet vóór 1 maart in het jaar volgend op de schenking.

- De ontvanger van een eenmalige schenking voor een eigen huis moet met documenten kunnen aantonen dat de schenking is gebruikt voor de eigen woning.

Foto: Petra Van Velzen / Jean-Luc Truijens

- Plus Magazine