Gaan we erop vooruit dit nieuwe jaar?

Gaan we erop vooruit dit nieuwe jaar? Goed nieuws: meer huishoudens profiteren van huurtoeslag, grote zorgverzekeraars verhogen hun premie nagenoeg niet en je mag je kinderen meer belastingvrij geld schenken. Maar het is niet allemaal rozengeur.

Belastingen

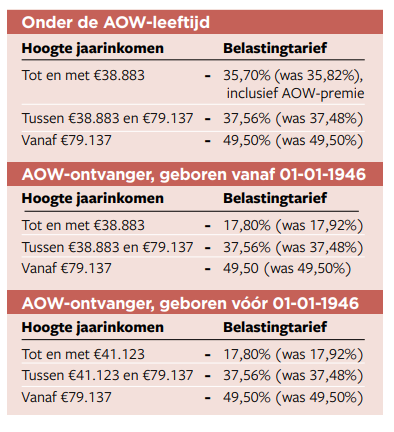

Box 1 – Inkomstenbelasting

De tarieven en belastingschijven veranderen een klein beetje in 2026. Voor de meeste werkenden en gepensioneerden betekent dit een kleine verandering in het netto‑inkomen. De grenzen van de belastingschijven zijn iets verhoogd, maar die verhoging is minder dan de inflatie. Daardoor kan het gebeuren dat je dit jaar in een hogere tariefschijf valt dan vorig jaar. Het tarief van de hoogste schijf blijft gelijk.

Zelfstandigenaftrek

De zelfstandigenaftrek gaat omlaag naar €1200 (was €2470) voor ondernemers die nog niet de AOW-leeftijd hebben bereikt. Voor AOW-ontvangers met een onderneming is dat de helft.

HeffingskortingenDe heffingskortingen zijn iets verhoogd. Heffingskortingen gaan af van de te betalen belasting. Maximale algemene heffingskorting (geen AOW) €3115* (was €3068) Maximale algemene heffingskorting (wel AOW) €1554* (was €1536) Maximale ouderenkorting €2067* (was €2035) Alleenstaande-ouderenkorting €540* (was €531) Maximale arbeidskorting €5712* (was €5599) * Definitieve bedragen worden eind 2025 bekendgemaakt. |

Box 3 – Sparen en beleggen

De vrijstelling voor de belasting op vermogen gaat omhoog naar €59.357 (was €57.684). Voor een echtpaar is dat het dubbele, dus €118.714 (was €115.368). De belasting die je moet betalen over je vermogen, wordt berekend aan de hand van het spaarsaldo, de waarde van beleggingen en schulden.

De fiscus berekent hierover vaste, fictieve rendemen-ten. Het vaste rendement op spaargeld en het saldo op gewone bankrekeningen is voorlopig 1,44 procent. Het vaste rendement op overige bezittingen, zoals beleggingen en een tweede huis, wordt 6 procent.Vaste rente op schulden is voorlopig 2,62 procent. Die laatste percentages zullen later definitief worden gemaakt.

De zelfstandigen-aftrek gaat omlaag van €2470 naar €1200

Tegenbewijsregeling

Als het werkelijke rendement op je vermogen lager was dan het fictieve rendement dat de fiscus berekent, en als je vindt dat je daardoor te veel belasting betaalt, kun je een beroep doen op de tegenbewijs-regeling. Je moet dan bewijzen dat je in de praktijk minder rendement hebt behaald dan het rendement waar de Belastingdienst van uitgaat. Je betaalt dan minder belasting.

Heb je een vakantiehuis, dan gelden er speciale regels voor het bewijzen van het werkelijke rendement. Als je het huis niet verhuurt, gold dit in 2025 nog als afdoende tegenbewijs dat het huis geen rendement opleverde. Maar in 2026 moet je in dat geval toch belas-ting betalen over het rendement dat je had kunnen behalen als je het huis had verhuurd.

Groen beleggen

Het belastingvoordeel van groen beleggen wordt afgebouwd. 2026 is het laatste jaar waarin je kunt profiteren van een hoge vrijstelling van €26.715 per persoon en €53.430 voor fiscaal partners. In 2027 daalt de vrijstelling naar €200. De heffingskorting voor groene beleggingen blijft 0,1 procent van het vrijgestelde bedrag, ook in 2027.

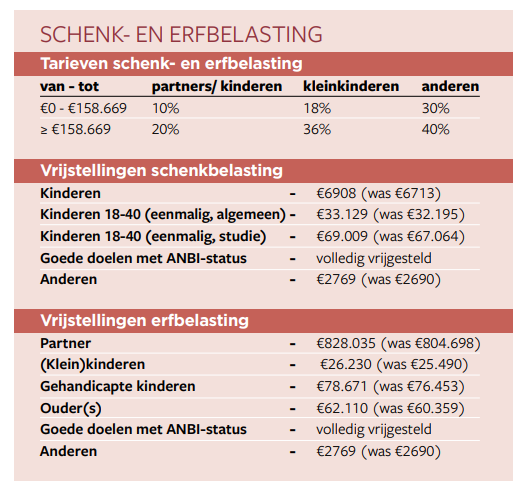

Schenking

180 dagen voor overlijden

Als een kind 180 dagen voor het overlijden van een ouder een schenking van hem of haar heeft gekregen, hoeft het kind hierover geen aangifte schenkbelasting meer te doen. Het kind moet de schenking wel vermelden in de aangifte erfbelasting. Dit geldt voor overlijdens vanaf 1 januari 2026. In 2025 gold de regel dat het kind eerst schenkbelasting moest betalen, later werd die verrekend met de erfbelasting.

Niet-erkend biologisch kind

Voortaan kunnen ook niet-erkende biologische kinderen erfenissen en schenkingen krijgen van hun biologische ouder tegen hetzelfde lage tarief dat voor erkende kinderen geldt. Het kind moet wel met een DNA-test bewijzen dat het een biologisch kind is. Dit voorstel staat in het Belastingplan 2026.

Meer tijd voor aangifte erfbelasting

Nabestaanden krijgen 20 maanden de tijd om de aangifte erfbelasting in te dienen. In 2025 was dat nog 8 maanden. Dit is voor veel nabestaanden niet haalbaar, omdat sommige gegevens dan nog niet bekend zijn. Als 20 maanden niet genoeg is, kunnen nabestaanden nog een keer om uitstel vragen.

Zorg

Eigen risico

Net als vorig jaar blijft het eigen risico €385.

Extra vergoedingen in de basisverzekering

Stoppen met roken. De begeleiding en medicijnen om te stoppen met roken worden voortaan maximaal 3 keer per jaar vergoed (was 1 keer per jaar).

Geen eigen risico voor een meekijkconsult of mee-denkadvies huisarts. Huisartsen kunnen andere zorgverleners vragen om mee te denken of mee te kijken voor een passende diagnose, behandeling of doorverwijzing.

Oefentherapie bij axiale spondyloartritis (axSpA). Volwassen verzekerden met ernstige beperkingen door axSpA (vorm van reuma) krijgen langdurige oefentherapie vergoed als ze hiervoor een verwijzing hebben van de reumatoloog.

Zorgpremie

De premie voor de basisverzekering blijft over het algemeen gelijk of stijgt iets. Let op, de meeste mensen hebben daarnaast een aanvullende verzekering, die kan zorgen voor een extra prijsstijging.

Zorgtoeslag

De zorgtoeslag wordt maximaal €131 per maand voor een alleenstaande en maximaal €250 per maand voor een paar. Het maximale vermogen waarbij je nog zorgtoeslag kunt aanvragen gaat iets omhoog. De grens wordt €145.586 voor een alleenstaande (was €141.896) en €184.095 voor een paar (was €179.429). De peildatum is 1 januari 2026.Voor het aanvragen van zorgtoeslag over het jaar 2026 heb je de tijd tot en met 31 december van het volgende kalenderjaar (was 1 september).

Huurders & huizenbezitters

Huurtoeslag

Voortaan hebben ook huurders met een lager inkomen en een hogere huur recht op huurtoeslag. Deze huurders hebben een inkomen waarmee ze recht hebben op huurtoeslag, maar omdat hun huurprijs boven de maximum huurgrens (€900,07) ligt, kregen ze de toeslag niet. Vanaf 2026 vervalt de maximum huurgrens als voorwaarde voor het recht op huurtoeslag. Zo’n 170.000 huishoudens zijn hiermee geholpen. Zij krijgen voortaan gemiddeld €175 per maand aan huurtoeslag.Voor het aanvragen van huurtoeslag over het jaar 2026 heb je de tijd tot en met 31 december van het volgende kalenderjaar (was 1 september).

De WOZ-waarde stijgt

De gemiddelde WOZ-waarde gaat flink omhoog met 9,5 tot 11,5 procent, verwacht de Waarderingskamer. Met de WOZ-waarde stijgen ook de lasten van eigenhuisbezitters, zoals de belastingheffing over het eigen-woningforfait en heffingen zoals de onroerendezaakbelasting, afvalstoffenheffing, de rioolbelasting en de watersysteemheffing van het waterschap.

Eigenwoningforfait

Het eigenwoningforfait blijft 0,35 procent van de WOZ-waarde. Dit bedrag moeten eigenhuisbezitters bij hun inkomen tellen voor de berekening van de inkomstenbelasting.

Meer belasting over afgelost huis

Wie een eigen woning (bijna) helemaal heeft afgelost mag nog zo’n 73% van de bijtelling van het eigen-woningforfait aftrekken op basis van de Wet Hillen. Dit voordeel zou verder worden afgebouwd tot 2048, maar dat wordt versneld en al in 2041 afgebouwd. Ongeveer 1 miljoen woningbezitters maken gebruik van deze regeling en gaan dus de komende jaren meer belasting betalen.

Hypotheekgarantie omhoog

De nieuwe kostengrens voor hypotheekgarantie wordt €470.000 (was €450.000). De getaxeerde waarde van de woning mag niet boven deze kostengrens liggen. Voor woningen met energiebesparende voorzieningen is de kostengrens €498.200 (was €477.100). Voor een hypotheek met hypotheekgarantie betaal je een lagere rente. De hypotheekgarantie zelf blijft 0,4% van het hypotheekbedrag.

Overdrachtsbelasting

Koop je een woning die je gaat verhuren, dan betaal je voortaan 8 procent overdrachtsbelasting (was 10,4 procent). Koop je een woning waarin je zelf gaat wonen? De overdrachtsbelasting blijft 2 procent.Starters op de woningmarkt tussen 18 en 35 jaar betalen geen overdrachtsbelasting voor hun eerste woning. Dat was al zo en dat blijft zo in 2026. Voorwaarde is dat ze een huis kopen dat niet meer kost dan €555.000 (was €525.000). Een starter kan maar één keer in zijn of haar leven gebruikmaken van de startersvrijstelling.

Woning schenken

De startersvrijstelling is ook van belang als je een woning wilt schenken. Overweeg je een woning aan je zoon of dochter te schenken? Dan kun je nu nog uitgaan van de WOZ-waarde als grondslag voor de schenkbelasting. Volgens een kabinetsvoorstel wordt dit vanaf 1 januari 2027 veranderd. Dan geldt bij een schenking van een woning de waarde in het economische verkeer. Die is in de praktijk vaak hoger.

Dat kan een reden zijn om de schenking vóór 2027 te regelen. Het voorstel is nog niet aangenomen.

Energiekosten

Zonnepanelen

De salderingsregeling blijft ongewijzigd. Dat betekent dat je de teruggeleverde stroom kunt wegstrepen tegen de stroom die je gebruikt. In 2027 vervalt de salderingsregeling.

Energiebelasting

In 2026 verandert de energiebelasting: gas wordt duurder, stroom goedkoper en de korting op de energierekening iets lager. Voor een gemiddeld huishouden levert dat uiteindelijk slechts €3,25 minder belasting op. Maar dat voordeel verdwijnt door hogere netbeheerkosten: die stijgen naar verwachting met zo’n €25 per jaar. Per saldo gaan huishoudens er dus op achteruit.

Subsidie voor verduurzaming blijft

De Investeringssubsidie duurzame energie en energiebesparing (ISDE) blijft bestaan. Deze subsidie kun je aanvragen als je uitgaven doet voor isolerende maatregelen, zoals HR++ glas of vloer, gevel, dak en of muurisolatie of de installatie van een (hybride) warmtepomp.

AOW & pensioen

AOW-leeftijd

De AOW-leeftijd blijft 67 jaar, net als in 2025.

AOW-bedragen

De bruto AOW-uitkering stijgt met 2,75 procent, net als het minimumloon. De meest actuele bedragen staan inmiddels op plusonline.nl/aow.

Betaaldagen AOW in 2026

22 januari

23 februari

23 maart

23 april

21 mei (met vakantiegeld)

23 juni

23 juli

24 augustus,

23 september

22 oktober

23 november

21 december

Pensioen

Pensioenen gaan gemiddeld met 4 procent omhoog. Dit kan per pensioenfonds verschillen. De volgende pensioenfondsen stappen in 2026 over op een nieuwe pensioenregeling die voldoet aan de Wet toekomst pensioenen.• Bakkers• Banden en Wielen

Beton

BpfBouw

Cosun

Dierenartsen

Flexsecurity

Heineken

Horeca & Catering

KLM Grondpersoneel & KLM Cabinepersoneel

Koopvaardij

Kring Arcadis (HNPF)

Kring OWASE (HNPF)• Levensmiddelen

Oak

Particuliere Beveiliging

PFZW

PMT

Provisum

Rail & OV Recreatie

Schilders

Schoonmaak

Shell Nederland

Slagers

Stipp

Woningcorporaties

Zoetwaren

Zuivel

(onder voorbehoud)

Vervoer

Auto

De accijns op benzine, diesel en LPG blijft verlaagd, net als in 2025. De accijns blijft €0,79 voor benzine, €0,52 voor diesel en €0,19 voor LPG.Wie in een elektrische auto rijdt, krijgt 30 procent korting op de motorrijtuigenbelasting die geldt voor brandstofauto’s (was 75 procent).Voor een elektrische auto van de zaak geldt voortaan dezelfde bijtelling als voor brandstofauto’s: 22 procent (was 17 procent over de eerste €30.000 van de cataloguswaarde en 22 procent over de rest).

Openbaar vervoer

De prijs van het treinkaartje stijgt in 2026 met tussen de circa 6 en 9 procent.

Ten slotte

Kansspelbelasting

De kansspelbelasting wordt 37,8 procent (was 34,2 procent).

Hotels en bed-and-breakfasts

Hotels, bed-and-breakfasts en vakantieparken moeten voortaan 21 procent btw heffen over de prijs voor een overnachting (was 9 procent).Overnachtingen worden daardoor duurder.

Dit artikel verscheen in het decembernummer 2025 van Plus Magazine. In dit artikel zijn de gegevens meegenomen voor zover deze begin december 2025 bekend waren.

Reactie toevoegen