Vanaf 1 januari 2018 gaat er veel veranderen voor uw inkomsten en uitgaven. De belangrijkste zaken op een rij.

Belastingen

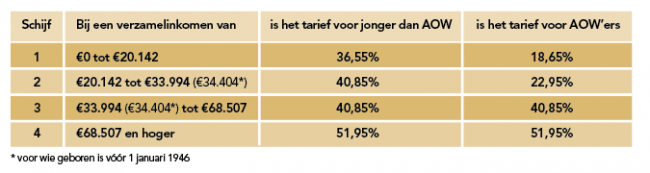

Nieuwe tarieven inkomstenbelasting

In 2018 gaan de belastingtarieven voor de tweede en derde schijf 0,05 procentpunt omhoog. Het tarief van de hoogste schijf gaat juist 0,05 procentpunt omlaag. Verder worden de schijven verlengd, zodat iedereen voor een groter deel van het inkomen een lager tarief betaalt.

Hogere BTW voor tandpasta, neusspray en meer

De btw op veel drogisterij-artikelen gaat omhoog van 6 naar 21 procent. Dat geldt bijvoorbeeld voor tandpasta, zonnebrandcrème, insectenspray en antiroosshampoo. Ook voor zelfzorgmiddelen zoals neusspray, maagzuurtabletten, sommige middelen tegen verkoudheid, aambeien, kalknagels en wratten geldt vanaf 1 januari 2018 het hogere tarief van 21 procent. Alleen echte geneesmiddelen houden het lage btw-tarief van 6 procent. Dit geldt bijvoorbeeld voor paracetamol, advil en ibuprofen. Wat een ‘echt’ geneesmiddel is, wordt bepaald door de handelsvergunning die een product heeft. De voorgenomen verhoging van het lage btw-tarief van 6 naar 9 procent gaat niet per 1 januari 2018 in, maar naar verwachting pas in 2019.

Nieuwe regels voor schenken binnen het huwelijk

Een stel dat de bezittingen ongelijk verdeelt door middel van huwelijkse voorwaarden, moet daar in bepaalde gevallen schenkbelasting over gaan betalen. Als de partner die oorspronkelijk het minste vermogen had plotseling – na het toepassen van huwelijkse voorwaarden – meer dan de helft heeft, wordt het deel dat boven de helft uitkomt gezien als een schenking. Hij of zij moet daarover 10 tot 20 procent schenkbelasting betalen. Deze regel geldt bij nieuwe huwelijken, bij het opstellen of wijzigen van huwelijkse voorwaarden tijdens het huwelijk, en bij het ongelijk verdelen van vermogen door middel van een samenlevingscontract.

Blauwe envelop blijft

Belastingplichtigen hoeven niet bang te zijn dat de belastingaanslag alleen nog via de computer verstuurd wordt. De vertrouwde papieren aanslag, bezorgd

door de postbode, blijft voorlopig bestaan.

Minder rompslomp voor alleenstaande met AIO-uitkering

De Sociale Verzekeringsbank (SVB) mag voortaan de alleenstaande-ouderenkorting (een belastingvoordeel) al bij voorbaat toepassen wanneer je als alleenstaande oudere een uitkering krijgt uit de Aanvullende Inkomensvoorziening Ouderen (AIO). Tot nu toe moest je eerst aangifte inkomstenbelasting doen om dit voordeel te gelde te kunnen maken. Bij alleenstaanden met een AOW-uitkering mocht de SVB de alleenstaande-ouderenkorting wél al toepassen.

Zelfstandige blijft buiten schot

De wet die ‘schijnzelfstandigheid’ van zzp’ers moet tegengaan (Wet Deregulering Beoordeling Arbeidsrelaties) gaat niet door.

Spaargeld voortaan pas belast vanaf €30.000

Spaarders betalen in 2018 pas vermogensbelasting (box 3) als dit meer is dan €30.000. Die vrijstelling was in 2017 €25.000. Boven de vrijstelling hanteert de fiscus een ingewikkelde berekening op basis van ‘fictief rendement’. Daarbij wordt meer dan voorheen rekening gehouden met de lage spaarrente.

Er zijn 3 schijven voor het berekenen van het fictief rendement. Over het berekende fictieve rendement betaalt u 30% inkomstenbelasting

In de praktijk betekent dit in 2018:

Schijf | Uw vermogen | Percentage | Percentage 5,38% | Percentage gemiddeld rendement | Vermogens-belasting (=30%) |

|---|---|---|---|---|---|

1 | Tot en met € 70.800 | 67% | 33% | 2,017% | 0,61% |

2 | Vanaf € 70.801 tot en met € 978.000 | 21% | 79% | 4,326% | 1,30% |

3 | Vanaf € 978.001 | 0% | 100% | 5,38% | 1,61% |

Zwart sparen wordt harder bestraft

Zwartspaarders werden de afgelopen jaren mild behandeld. Als zij binnen twee jaar na het indienen van een onjuiste of onvolledige aangifte vrijwillig hun fout herstelden, hoefden ze geen boete van maximaal 300 procent van de extra verschuldigde belasting te betalen. Dit heette de inkeerregeling. Die regeling wordt per 1 januari 2018 afgeschaft. Dit betekent dat spijtoptanten voortaan wél een boete opgelegd kunnen krijgen.

Culturele gift tóch nog steeds gunstig

Giften aan culturele instellingen blijven in 2018 voor 125 procent aftrekbaar voor de inkomstenbelasting. Het voornemen om dit belastingvoordeel te schrappen, is voorlopig van de baan. Voorwaarde is wel dat de instelling op de lijst staat van Algemeen Nut

Beogende Instellingen (ANBI).

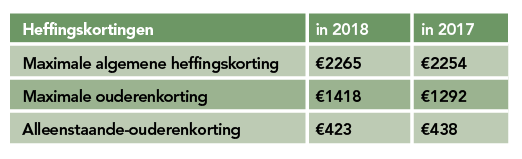

Nieuwe tarieven heffingskortingen

Heffingskortingen zijn kortingen op de inkomstenbelasting en premie volksverzekeringen. Hierdoor betaal je minder belasting en premies. Welke heffingskortingen je krijgt, hangt af van je persoonlijke situatie.

Huwelijk

Niet meer automatisch alles delen

Wie na 1 januari 2018 in het huwelijk treedt (of geregistreerd partner wordt), trouwt in beperkte gemeenschap van goederen – en niet meer in algehele gemeenschap van goederen.

Binnen de gemeenschap valt alleen nog datgene wat vóór het huwelijk al gemeenschappelijk was, en dat wat beide partners gezamenlijk opbouwen of krijgen tijdens het huwelijk. Privébezittingen blijven voortaan privé, evenals schenkingen en erfenissen die één van beiden krijgt.

Een lijst bijhouden van privégoederen die je tijdens het huwelijk koopt of krijgt, kan van pas komen. Verder is het van belang aankoopbonnen en ander ‘bewijsmateriaal’ te bewaren om bij een eventuele scheiding te kunnen aantonen welke eigendommen privé zijn. Een alternatief is huwelijkse voorwaarden opstellen bij de notaris. Dat voorkomt discussies achteraf. Voor huwelijken die zijn voltrokken vóór 2018 verandert er niets.

’Koude kant’ vist achter het net bij erfenissen en schenkingen

Iemand die na 1 januari 2018 trouwt of geregistreerd partner wordt, hoeft een schenking of erfenis niet meer met de partner te delen. Dat komt doordat erfenissen en schenkingen voortaan niet meer automatisch in de gemeenschap van goederen vallen. Tot 2018 kon de schenker of erflater ‘de koude kant’ van de familie alleen uitsluiten met een speciale bepaling in het testament of de notariële schenkingakte. Zo’n bepaling wordt ook wel de ‘anti-schoonzoonclausule’ genoemd.

Partners die juist wél alle bezittingen willen delen, inclusief schenkingen en erfenissen, kunnen dit vastleggen in de huwelijkse voorwaarden. Maar ook dan kan de schenker of erflater deze wens overrulen met de anti-schoonzoonclausule. Het omgekeerde kan ook: een koppel dat na 1 januari 2018 trouwt zonder huwelijkse voorwaarden op te stellen, kun je toch het gezamenlijk bezit geven over geschonken of nagelaten geld of goederen. Dit laatste is te regelen met een zogenoemde insluitingsclausule.

Zorg

Dekking basispakket zorgverzekering uitgebreid

Voortaan vergoedt het basispakket van de zorgverzekering ook:

• Behandelingen oefentherapie Patiënten met artrose aan de heup- en kniegewrichten krijgen de eerste twaalf behandelingen oefentherapie vergoed.

• Zittend ziekenvervoer voor mensen met kanker Patiënten met kanker die behandeld worden met immuuntherapie krijgen het vervoer van en naar de behandeling vergoed.

Meer zorgtoeslag

De zorgtoeslag gaat in 2018 met ongeveer €65 per jaar omhoog voor bijna iedereen die recht heeft op deze toeslag. Alleenstaanden met een minimuminkomen krijgen zelfs €132 per jaar extra. Voor eenpersoonshuishoudens wordt de maximale zorgtoeslag €1197 per jaar. Meerpersoonshuishoudens met een minimuminkomen krijgen maximaal €2237 per jaar. Vanaf een inkomen van €29.150 (alleenstaanden) en een inkomen van €36.850 (meerpersoonshuishouden) krijg je geen zorgtoeslag. Ook de vermogensgrens telt mee.

Eigen risico blijft gelijk

In 2018 blijft het verplichte eigen risico €385 per verzekerde. Dit is het bedrag dat je eerst zelf moet betalen voordat je een vergoeding krijgt voor zorg. Het geldt alleen voor zorg die onder de basisverzekering valt. Daarbij zijn er wel uitzonderingen; voor onder meer een bezoek aan de huisarts betaal je geen eigen risico.

Eigen bijdrage gaat omlaag

Wie langdurige zorg nodig heeft, moet bijna altijd een deel van deze zorg zelf betalen: de eigen bijdrage. Hoe hoger het inkomen, hoe hoger de eigen bijdrage.

De eigen bijdrage in de langdurige zorg gaat per 1 januari 2018 omlaag. Het percentage van het inkomen dat meetelt voor het berekenen van de eigen bijdrage daalt van 12,5 naar 10 procent. Vooral mensen met een middeninkomen (zo’n €30.000) gaan er hierdoor op vooruit. Zij gaan per maand €30 tot €150 minder eigen bijdrage betalen.

Onderhoud monumentenpand blijft aftrekbaar

De kosten voor onderhoud van een rijksmonumentenpand blijven aftrekbaar. Voorwaarde is dat de kosten verband houden met het onderhoud of herstel van de woning (niet voor verbetering). Verschillende keren stond de aftrek ter discussie, maar tot 2019 is het in ieder geval veiliggesteld.

Lening voor restschuld woning wordt duurder

Vanaf 1 januari 2018 zijn de rente en kosten voor een nieuwe financiering van een restschuld niet meer aftrekbaar. Wel blijft de regeling voor restschulden die zijn ontstaan tussen 29 oktober 2012 en 31 december 2017 bestaan. Wie voor restschulden uit deze periode een lening heeft, mag de rente en kosten hiervan maximaal 15 jaar aftrekken. Het moet dan wel gaan om restschulden die zijn ontstaan in verband met de verkoop van een eigen woning.

Verplicht sparen voor onderhoud appartement

Verenigingen van Eigenaren (VvE’s) moeten voortaan verplicht sparen voor het onderhoud aan hun appartementencomplex. In een nieuwe wet die op 1 januari 2018 ingaat, staat welk bedrag zij minimaal opzij moeten leggen in een reservefonds. Hiermee kunnen zij bijvoorbeeld het dak en de lift onderhouden. Het is de bedoeling dat VvE’s een meerjaren-onderhoudsplan (mjop) maken, en aan de hand daarvan het benodigde bedrag vaststellen. Zonder zo’n mjop zouden ze minimaal een half procent van de herbouwwaarde van het appartementencomplex opzij moeten leggen. VvE’s die zich niet aan de wet houden, krijgen geen boete of andere sanctie opgelegd. De wet is vooral bedoeld om besturen van VvE’s te helpen wanneer eigenaren weigeren hun bijdrage over te maken. Als 80 procent van de eigenaren stemt voor afwijken van de wet, mag het VvE-bestuur beslissen om niet te storten in een reservefonds. Ook mag van de hoofdregel worden afgeweken als een bank aan de VvE de garantie heeft gegeven dat zij de kosten voor onderhoud voorschiet als eigenaars deze niet kunnen betalen.

Tweeverdieners mogen meer lenen

Twee partners die samen een huis kopen, mogen in 2018 een groter deel van hun inkomen laten meetellen voor de hypotheekaanvraag. Het inkomen van één van beiden telt sowieso volledig mee. Het inkomen van de ander telt in 2018 voor 70 procent mee (in 2017 was dit nog 60 procent).

Minder hypotheek, meer eigen geld inbrengen

Wie in 2018 een eigen woning wil kopen en een hypotheek nodig heeft, mag niet meer lenen dan 100 procent van de woningwaarde. In 2017 was dit nog 101 procent. Bijkomende kosten (bijvoorbeeld voor de overdrachtsbelasting en financiering) moet de huizenkoper voortaan volledig uit eigen zak betalen.

Nationale Hypotheek Garantie gaat omhoog

De maximale aankoopprijs waarbij huizenkopers een hypotheek met Nationale Hypotheek Garantie kunnen krijgen, gaat omhoog. Deze grens wordt gekoppeld aan de gemiddelde huizenprijs en is in 2018 €265.000. Voor woningen met energiebesparende voorzieningen ligt de grens 5 procent hoger: €280.900. In 2017 lag deze grens op €245.000 voor een gewoon huis, en op €257.250 voor een energiezuinig huis.

Minder aftrek van hypotheekrente

Het gaat in kleine stapjes en het geldt niet voor iedereen, maar toch: de hypotheekrenteaftrek gaat weer iets omlaag. Het maximale tarief waartegen huizenbezitters hun rente mogen aftrekken, is in 2018 49,5 procent. In 2017 was dit nog 50 procent. Alleen woningbezitters die het hoogste tarief inkomstenbelasting betalen, hebben last van deze maatregel. In 2018 zijn dit huiseigenaren met een belastbaar jaarinkomen boven de €68.507.

Overig

No-risk voor 56+ werkloze

Een nieuwe baan vinden na je 56ste moet makkelijker worden. Daarom krijgen werkgevers die iemand in dienst nemen van 56 jaar of ouder een compensatie als deze werknemer ziek wordt. Het gaat om personen die meer dan een jaar werkloos zijn en een WW-uitkering hebben ontvangen.

In één tel geld overmaken

Realtime betalingen moeten in de loop van 2018 mogelijk zijn in Nederland. Je kunt dan op elk moment van de week bedragen overmaken die direct op de rekening van de ontvanger staan.

Nu ligt het betalingsverkeer ’s avonds en in het weekend grotendeels stil.

Energierekening stijgt fors

De energierekening van een gemiddeld huishouden zal in 2018 volgens het ministerie van Financiën minstens €160 hoger zijn dan in 2017. Volgens de Vereniging Eigen Huis loopt de verhoging zelfs op tot €260. Boosdoeners zijn de hogere energiebelasting en de hogere Opslag Duurzame Energie (ODE). De ODE, een extra belasting, is ingevoerd om investeringen in duurzame energie mee te financieren, zoals zonne-energie en windmolens. Consumenten betalen de ODE per verbruikte kWh elektriciteit en m³ aardgas. De heffing is in het leveringstarief verwerkt.

AOW-leeftijd omhoog

De AOW-leeftijd gaat op 1 januari 2018 naar 66 jaar (dit was 65 jaar en 9 maanden).

Informatie vragen bij BKR wordt gratis

Het Bureau Krediet Registratie (BKR) moet consumenten gratis toegang gaan geven tot hun gegevens. Dit is het gevolg van een nieuwe Europese datarichtlijn die op 25 mei 2018 ingaat. Op dit moment kost het minimaal €4,95 om registratiegegevens te kunnen inzien. Verzend- en identificatiekosten à €12,70 kunnen daar nog bijkomen. Kredietverstrekkers registreren bij het BKR leningen en achterstanden van consumenten. Als je een onterechte registratie ontdekt, kun je deze voortaan makkelijker – zonder tussenkomst van de rechter – laten verwijderen.

Postzegels duurder

En weer worden postzegels iets duurder. In 2018 is het tarief voor post t/m 20 gram binnen Nederland €0,83 (5 cent meer dan in 2017). Plak hiervoor een postzegel met het cijfer 1. Ook als het tarief is gewijzigd, kun je deze postzegels met cijfer blijven gebruiken.

Creditcardbetaling webwinkels voortaan gratis

Na 13 januari 2018 mogen (web)winkels geen extra kosten meer in rekening brengen aan klanten die betalen met een creditcard.